【2026年1月更新】生命保険 共働き年収1,000万円の必要額|不足額の出し方

更新:

執筆者山中 忠 (FP1級・証券外務員一種保持)

生命保険

共働き

年収1000万円

必要保障額

不足額

収入保障保険

高額療養費

課題提起:インフレと制度変更下で“過不足ゼロ”を目指す

物価上昇と制度見直しが続く今、生命保険は「過不足ゼロ」で組むのが現実的です。とくに共働きで世帯年収が1,000万円あっても、片方が亡くなる・長期休職する局面では家計の谷が生じます。この記事では、必要保障額を差額×期間で数値化し、公的保障の最新方針(遺族厚生年金の5年有期化、高額療養費の年上限導入)を反映しながら、収入保障・定期・終身の役割分担とNISA・iDeCoとの併用まで、実務の手順で整理します。

支出Aと受取Bの棚卸し:不足額の式づくり

- 1支出A(固定費+変動費):住居(ローン/家賃)、食費・光熱水費、教育費、通信・交通、保険料、税・社保、外注費(託児・家事代行)

- 2受取B(公的+民間):遺族年金(基礎・厚生)・児童手当(現行制度上の受取見込み)・高額療養費の自己負担枠・会社の死亡退職金・団信・既契約の保険金

- 3可処分の貯蓄・運用:生活防衛資金(半年〜1年分)と投資口座の取り崩し可能枠

- 4ボーナスの扱い:年2回の実受取額を平準化し、月額へ均し込み

- 5税・控除:生命保険料控除・医療費控除など家計全体のネット効果も加味

不足額=(支出A−受取B)×期間:共働き1,000万円の具体例

不足額は「(支出A−受取B)×期間」で算出します。例えば、手取り生活費が月45万円、残る配偶者の手取りが月35万円、公的給付・児童手当が合計月1.6万円(児童手当は現行制度上の受取見込み)なら、差額は概ね月7.4万円。これを「子が大学卒業までの期間(例:18年)」と「住宅ローン完済まで(例:25年)」などの区間に分け、ライフイベントに合わせて必要月額を階段状に設計します。インフレ前提(年2〜3%)を置く場合は、生活費だけを年率で上振せて試算し、保障は固定額+定期ラダーで補うのが無理のないやり方です。

ボーナスや児童手当は不足額計算に入れる?

ボーナスや児童手当は毎月じゃないので、どう扱えばいいですか?

ボーナスは“年の総額を月割り”にして生活費へ平準化、児童手当は“現行制度上の受取見込み”として受取Bへ組み入れます。制度改正の可能性に備え、児童手当は過大評価しないのが安全です。

最新前提:遺族厚生年金の有期化方針と医療の年上限導入

2028年施行予定で、現役配偶者の遺族厚生年金は原則不足額が見えやすい“5年有期+継続給付”に再設計されます。有期は加算により約1.3倍に増額され、継続給付は単身で就労収入が概ね月10万円以下なら全額支給、月20〜30万円超で停止の仕組みが示されています(詳細は一次情報で確認)。制度の骨子は厚労省のページを参照してください。(遺族厚生年金の見直しについて)

医療では、高額療養費制度に“年額上限”の導入や外来特例の見直し、所得区分の細分化が議論され、低所得の配慮と長期療養の負担平準化が示されています。検討の方向性は厚労省の資料で確認できます。(高額療養費制度の見直しについて)

教育費の現実値を織り込む:公立・私立のレンジ

不足額の期間設定には教育費の実数が重要です。令和5年度の学習費調査の訂正公表に基づくレンジを把握し、私立高校は授業料無償化後も“その他費用”が残る点に注意しましょう。詳細は文科省のページを参照。(結果の概要-令和5年度子供の学習費調査)

共働き1,000万円世帯では、未就学〜大学までの総額を公立中心で600万前後、私立中心で1,500万〜2,000万超を目安に置き、進路に応じてラダー型の保障と運用を併用すると現実的です。

制度や物価は変わっても、家計の不足は「差額×期間」でしか測れません。数字に落とすほど、保障は軽く・無駄なく整います。

設計の柱:収入保障×定期×終身の役割分担

土台は収入保障保険で生活費のベース(例:月10万円)を65〜70歳まで。谷が深い5〜15年には定期保険を階段状に重ね、住宅・教育のピークを薄く広くカバー。一方、終身は葬祭・相続の“固定費”に限定(例:300〜500万円)し、インフレ耐性はNISA・現金と併用で担保します。役割が明確だと、保険料の総額は最小化しやすく、運用の自由度も確保できます。

満了年齢と最低支払保証:65歳・70歳、2年・5年の使い分け

満了年齢は「配偶者の年齢差・再雇用・年金繰下げ・住宅完済」で判断。原則65歳、子の進学や年金繰下げを重視するなら70歳延長も選択肢です。最低支払保証は、可処分の生活防衛資金が潤沢なら2年、子が幼い・家計の固定費が重いなら5年で“最初の谷”を厚めに。健康体・非喫煙割引の活用で月額を下げ、特約は“使う前提のないもの”を外して身軽にするのがコツです。

“守る”と“ふやす”の連携:NISA・iDeCoの実践ポイント

- 1保険5:投資20の目安で固定費と成長枠のバランスを取る

- 2取り崩し順序は“保険金→現金→NISA→課税口座→退職金/iDeCo”の順で税効率を意識

- 3iDeCo拡充(上限・年齢)やNISAの対象拡大に合わせ、教育費はつみたて枠で流動性を確保

- 4出口課税は“10年ルール”や源泉の有無を前提に、受取形式を年金・一時の両睨みで設計

- 5学費ピーク年は定期売却の自動化やボーナス連動の積立増額でキャッシュフローを滑らかに

ケース別の不足額レンジ:子の年齢×住居×就労の違い

目安として、賃貸×未就学なら月10〜20万円、持ち家×小中なら月7〜15万円、持ち家×高校・大学期は月12〜25万円の不足が出がちです。ペアローンは団信の“夫婦別枠”で重複しやすく、受取人と持分を合わせて設計。配偶者の就労継続や再雇用の見込みは、ラダーの段差を一段薄くする根拠になります。

よくある失敗:団信重複・収入断崖・受取人のズレ

団信と死亡保障の二重取り、遺族厚生年金“有期5年”後の収入断崖の見落とし、受取人の指定ミスは典型例。団信ありの持ち家は逓減定期を中心に、断崖対策は収入保障の最低保証(5年)とNISAの取り崩しで階段状に。受取人は家族構成・持分に沿って更新し、共同親権・未成年の請求ルートまで確認しておきましょう。

7日で完了:不足試算→見積比較→申込の段取り

初日:家計テンプレに月額・年額を記入。2日目:公的給付の見込み(年金定期便・児童手当・会社制度)を整理。3日目:不足額を差額×期間で試算。4日目:収入保障×定期×終身の配分を決める。5日目:最低支払保証と満了年齢を確定。6日目:2〜3社の見積を比較し、告知書・付帯サービスまで確認。7日目:申込・eKYC・責任開始日の空白ゼロをチェック。

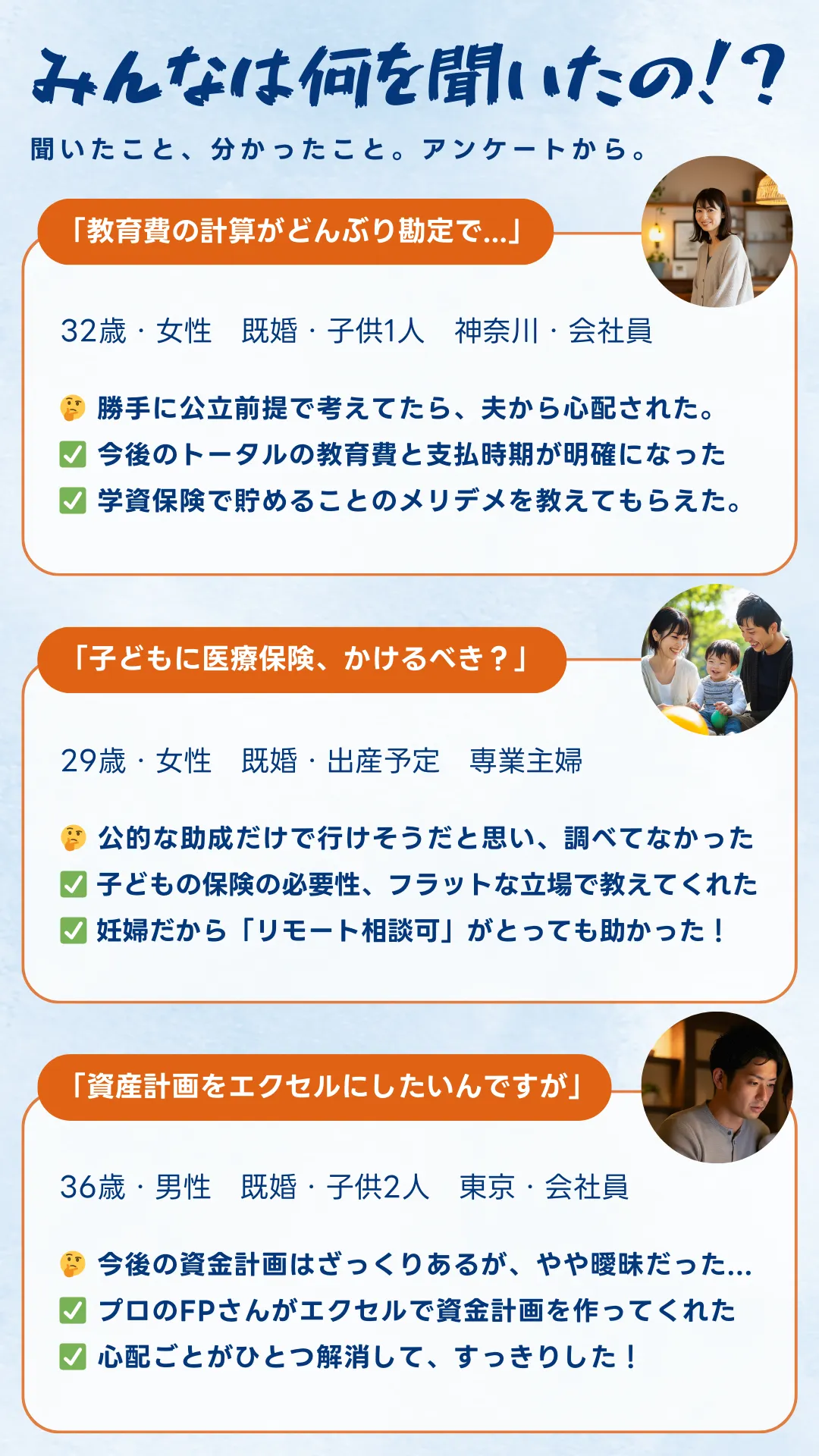

無料AI相談の活用:何を準備すれば?

オンライン相談を使う場合、事前に何を準備すればスムーズですか?

保険証券(写真可)、家計テンプレ、ねんきん定期便、住宅ローン返済表、投資口座の残高を用意しましょう。比較観点は“月額・満了・最低保証・特約・付帯サービス”。申込前に受取人の最新化も忘れずに。

実務メモ:一次情報リンクの使い方と更新タイミング

制度は“予定→施行”の順で変わります。必ず一次情報に当たり、施行前は方針の範囲で家計へ織り込みましょう。遺族厚生年金の改正骨子は厚労省の解説ページで最新を確認。(遺族厚生年金の見直しについて) 医療の自己負担は高額療養費の“年上限・外来特例の見直し・所得区分細分化”の議論を踏まえ、長期療養の家計影響を試算しておくと安心です。(高額療養費制度の見直しについて) 教育費は文科省の学習費調査からレンジを把握して設計に反映します。(結果の概要-令和5年度子供の学習費調査)

まとめ:重要ポイント

- 1不足額は“差額×期間”で数値化し、ライフイベントに合わせて階段状に設計する

- 2土台は収入保障、ピークは定期、固定費は終身の三層で“薄く広く”カバーする

- 3遺族厚生年金の5年有期化・高額療養費の年上限導入を前提に、家計の谷を事前に埋める

- 4児童手当は“現行制度上の受取見込み”として控えめに組み入れ、改正リスクに備える

- 5NISA・iDeCoと併用し、保険5:投資20の目安で手取りと資産形成のバランスを取る

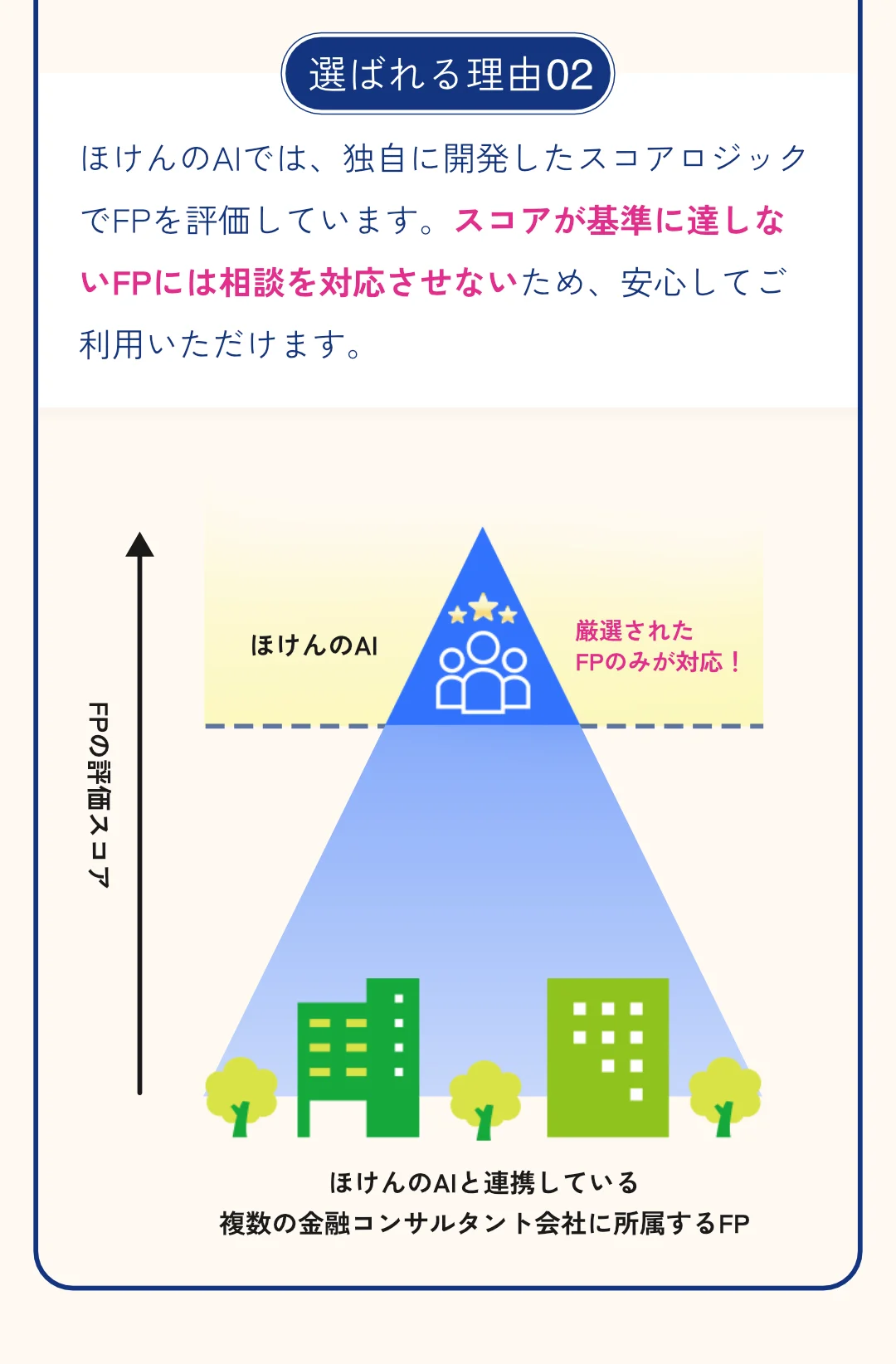

ぜひ無料オンライン相談を

不足額の式と最新制度は共通でも、家計の数字は家庭ごとに違います。無料オンラインFP相談なら、家計テンプレと証券の写真を送るだけで“差額×期間”の不足額を見える化し、収入保障・定期・終身の配分を中立比較。場所と時間の制約なく、無料で複数案の横並び検討が可能です。NISA・iDeCoとの併用や受取人設計まで一気通貫で確認し、今日から安心へ進みましょう。

🎁今なら面談後アンケート回答で

1,500円分全員プレゼント!

関連記事一覧

【2026年2月更新】生命保険 共働き年収1,200万円の必要額|不足額算出と設計3基準

共働き年収1,200万円の不足額を“差額×期間”で見える化。2026年の在職老齢65万円・2028年の遺族厚生年金有期加算・企業型DC6.2万円に対応し、収入保障×定期×終身の3基準で過不足ゼロ設計まで具体化。

【2026年2月更新】生命保険 共働き年収800万円の必要額|不足額3ステップ

共働き年収800万円の必要保障額を“差額×期間”で見える化。遺族年金(子2人は年131万300円)・団信・貯蓄を織り込み、夫500万×妻300万モデルの不足額と収入保障×定期の配分を最新データで解説。

【2026年2月更新】終身保険の買い時|予定利率2.0%判断と額目安

予定利率2.0%の終身保険は買い時か。返戻率・IRR・流動性・税を国債利率と横並びで比較し、家計の保険5%・投資20%の配分で設計。最新のCPI、iDeCo「70歳まで拠出」、保険業法改正の留意点も反映。

【2026年2月更新】個人年金保険 確定申告|e‑Tax入力順と必要書類の正解

2026年版の個人年金保険の確定申告ガイド。e‑Taxの入力順、年金支払証明書の見方、源泉10.21%と25万円基準、対応保険料の扱いを一次情報リンク付きで解説。スマホ申告やPDF追加送信の実務も網羅。

【2026年1月更新】企業型DC6.2万円と生命保険の配分|重複回避

企業型DCの月6.2万円上限とマッチング拠出撤廃に対応し、生命保険の死亡保障を“不足だけ”に絞る重複回避の配分手順を解説。在職老齢年金65万円も反映。

【2026年1月更新】医療保険の始め方|負担増前の判断3基準(個別相談可)

2026年の高額療養費“年上限”導入・外来特例見直しを一次資料で整理。残る費用と収入減を“判断3基準”で見える化し、限度額認定・設計3ステップ・Q&Aまで実践的に案内。