【2026年1月更新】M&A退職金と法人保険|10年ルール、功績倍率、配分

更新:

執筆者山中 忠 (FP1級・証券外務員一種保持)

法人保険

M&A退職金

10年ルール

退職所得控除

功績倍率

名義変更70%

解約返戻金

最初に押さえるべきゴールと設計の全体像

買収前後の退職金は、買収価格・税後手取り・社内ガバナンスの三点で同時に最適化するのが基本です。特に 10年ルール は受取順と時期の設計で手取りが数百万円単位で変わり得ます。この記事では、株式譲渡/事業譲渡の違い、退任タイミング、法人保険による原資づくり、法定調書まで“つまずきやすい所”を実務の順番で整理します。

全体像のチェックポイント(実務の入口)

- 1買収価格と退職金の“税後手取り”を同じ土俵で比較し、買い手との価格調整余地を早期に共有します。

- 2株式譲渡/事業譲渡で退任の扱いと引継ぎが異なるため、退任日・支給日・支払原資の年度を先にそろえます。

- 3規程改定・取締役会決議・株主総会議事録・支給通知の一式を“監査で通る形”に整え、電子保存の要件に合わせます。

- 4退職金・企業年金・iDeCo一時金の受取順は、重複調整の対象と間隔(年)を踏まえ、同一年や近接年の“時期ずらし”を前提に設計します。

買収価格と退任タイミングの実務ポイント

退職金は“税の軽いお金”である一方、買収価格の圧縮要因にもなります。価格と税後手取りのトレードオフを数表化し、買い手と共有しておくと交渉がスムーズです。株式譲渡ではクロージング日=経営権移転日が明確なため、退任はクロージング当日または直後に設定する例が多く、事業譲渡では引継ぎ期間を設け段階退任とする例が実務的です。いずれも退任日・支給日・原資化(解約・名義変更)を同一年度にそろえる“年度内同期”が鍵になります。

退任はクロージング前後どちらが良い?

オーナー社長の退任はクロージング当日と翌月、どちらが安全ですか?

決算・原資化・支給の“年度内同期”が最優先です。監査の観点では、職務実態がなくなる日=退任日が明確で、支給根拠(規程・決議)が前置きされていれば当日・翌月のいずれも通ります。買い手との引継ぎ計画と、保険の解約日を同年度に合わせてカレンダーを引きましょう。

10年ルールと受取順の基本設計(重複調整と時期ずらし)

退職金と企業年金・iDeCo一時金は、同一年や近接年の重複で控除や課税が調整されます。具体的な取扱いは、重複調整の範囲と勤続年数の通算を定める (No.2735 同じ年に2か所以上から退職手当等が支払われるとき) を実務の拠り所にします。受取順を考える前提として、 退職所得控除 の式と金額感を必ず押さえましょう。控除は「20年以下=40万円×勤続年数(最低80万円)/20年超=800万円+70万円×(勤続年数−20)」です。たとえば勤続30年なら控除は1,500万円、退職金6,000万円の場合の課税退職所得は「(6,000万円−1,500万円)÷2=2,250万円」です(式と具体例は (No.1420 退職金を受け取ったとき(退職所得)))。

また、確定拠出年金(企業型DC/iDeCo)の拠出・受取も制度改正により選択肢が広がっています。企業型DCの拠出上限は2026年12月以降、月6.2万円へ(詳細は厚労省の通知 (国民年金基金令等の一部を改正する政令の公布について(通知)))。受取時の重複調整では、退職金とiDeCo一時金の“前年以前9年/19年”の関係(No.2735の項目イ・ロ・ハ)に注意し、同一年や近接年を避ける“時期ずらし”を基本に組み立てます。

退任日・解約日・支給日を同じ年度に揃え、重複する一時金は年を分ける。これだけで設計の質が一段上がります。

功績倍率と金額根拠の作り方(“何倍か”より“どう決めたか”)

税務・監査で問われるのは“何倍か”だけでなく“どう決めたか”です。 功績倍率 は、最終報酬・在任年数・会社規模・利益貢献・後継体制・業界慣行などの複数指標で決め、出所の明確な資料(報酬台帳、事業計画、第三者意見)で裏づけします。社外専門家の意見書、取締役会・株主総会の議事録、退職金規程の整備(適用範囲・算式・上限)を一式で揃え、金額の相当性と意思決定プロセスの適切性を同時に証明できるようにしておくと否認リスクを下げられます。

法人保険で原資をつくる実務(2019ルールと出口)

2019年以降は返戻率帯に応じて保険料の損金・資産計上を按分する実務が定着しています(定期付養老等の基本は (No.5365 定期付養老保険等の保険料の取扱い(令和元年7月8…)) 参照)。退職前の“名義変更”や“解約”を出口に使う場合は、役員への権利移転の評価が焦点です。低解約返戻期間における評価は、支給時資産計上額の70%未満なら資産計上額で評価するなど、評価方法が明確化されています( (保険契約等に関する権利の評価に関する所得税基本通達の解説) の“ 名義変更70%評価 ”)。退職金に充てるなら、解約返戻金の入金日と退職金支給日・退任日を同一年度に揃える“年度内同期”を徹底し、保険解約益の課税と退職金の損金(法人)・分離課税(個人)をそれぞれ適正に処理します。

解約返戻金→退職金“年度内同期”の段取り

- 1保険の解約予定日・退任日・退職金支給日を同じ事業年度に入るよう先にカレンダー化します。

- 2退職金規程の適用確認・改定案を整え、取締役会・株主総会で支給決議と議事録を確定します。

- 3保険会社の解約・名義変更手続を前広に予約し、入金先と日付の証憑(計算書・払戻通知)を保管します。

- 4支給通知・振込・ 退職所得の源泉徴収票 作成までを一気通貫で実施し、電子保存の要件に合わせて格納します。

税務・法定調書と監査対応(提出範囲の最新)

退職金の支給では、源泉・住民税の処理に加え、法定調書の提出範囲を最新化しておく必要があります。2026年1月1日以後は、退職金の支給に伴う法定調書の提出範囲が拡大され、原則すべての受給者が提出対象です( (No.7421 「退職所得の源泉徴収票」の提出範囲と提出枚数等))。電子帳簿保存法に沿って、規程・決議・支給通知・支払記録・保険の解約書類・銀行明細・本人確認書類を検索可能な形で保存し、監査からのトレーサビリティ要求に備えましょう。なお、 退職所得の源泉徴収票 と退職所得申告書は記載誤りが多い実務で、受取者の前職分や複数支払者の情報を漏れなく反映させる運用が重要です。

顧問契約を結ぶと退職金は否認される?

退任後に顧問契約を結ぶ予定ですが、退職金の“退職に基因”が疑われませんか?

役員退任の実態(登記・職務不遂行・権限喪失)と退職金の算定根拠(規程・決議・功績評価)が明確なら、顧問契約の有無自体で直ちに否認されるものではありません。顧問は委嘱契約として職責と報酬を分離し、退職金は退任日に確定・支給する設計にしましょう。

ケース1:株式譲渡型(全役員退任+退職金+保険解約益の同期)

譲渡クロージング月に全役員退任。退職金6,000万円、勤続30年(控除1,500万円)で課税退職所得は(6,000−1,500)÷2=2,250万円。源泉は速算表で機械的に算出し、法人側は保険を当月解約し解約返戻金を原資に“同年度”で支給。退職金規程の算式(最終報酬×在任年数×功績倍率)と、議事録・支給通知・振込記録を一式で電子保存。No.2735に従い、同年内に他の退職手当等がある場合は勤続年数の重複調整と受給順位の記載・添付を忘れずに行います。

ケース2:事業譲渡型(段階退任×受取分散・年金化の活用)

事業譲渡後に2名が年度内退任、1名は翌年度に退任し、退職金の受給年度を分散。翌年度にiDeCo一時金を受け取る役員は、No.2735の“前年以前9年/19年”の重複調整に該当しないよう、退職金と一時金の年をずらして設計。企業型DCの拠出上限引上げ(2026年12月以降6.2万円)も踏まえ、退任前最終年度のキャッシュアウト管理と、退任後の年金化(分割受取)可否を規約・税務で確認します。

7日で動く実行プラン(現場に落とす)

Day1–2:DDで報酬推移・在任年数・退職金規程を棚卸し、想定功績倍率を素案化。買い手と価格・退職金のすみ分け論点を共有。

Day3:退職金規程の改定案・議案書・稟議を作成し、監査のチェックポイント(上限・対象・算式)を確認。

Day4:取締役会で支給決議のドラフト合意。保険会社と解約・名義変更の実務日程、入金・支給日の“年度内同期”を確約。

Day5:No.2735の重複調整に合わせ、退職所得申告書の事前回収と“受給順位”の記載段取りを整える。

Day6:稟議完了後に支給通知・口座確認・源泉・住民税の段取りを確定。電子保存フォルダ構成を整備。

Day7:解約→入金→支給→法定調書(e-Tax)の順で実行し、議事録・証憑を一式で格納。買い手側PMIと顧問契約の線引きも同時に文書化。

税や評価は一次情報で判断し、足りないところを専門家で補う。これが最短で安全な実務です。

まとめ:重要ポイント

- 1退任日・解約日・支給日の“年度内同期”で、価格・税・監査を一度に整えます。

- 2No.2735の重複調整とNo.1420の控除式を土台に、受取順と“時期ずらし”で手取りを最適化します。

- 3功績倍率は“どう決めたか”の裏づけ(規程・議事録・社外意見)を整えると否認リスクを下げられます。

- 4法人保険の出口は“名義変更70%評価”と資産計上ルールを踏まえ、評価・課税・証憑を揃えます。

- 5法定調書の提出範囲(2026年以降の拡大)と電子保存の要件に合わせて、証憑の流れを設計します。

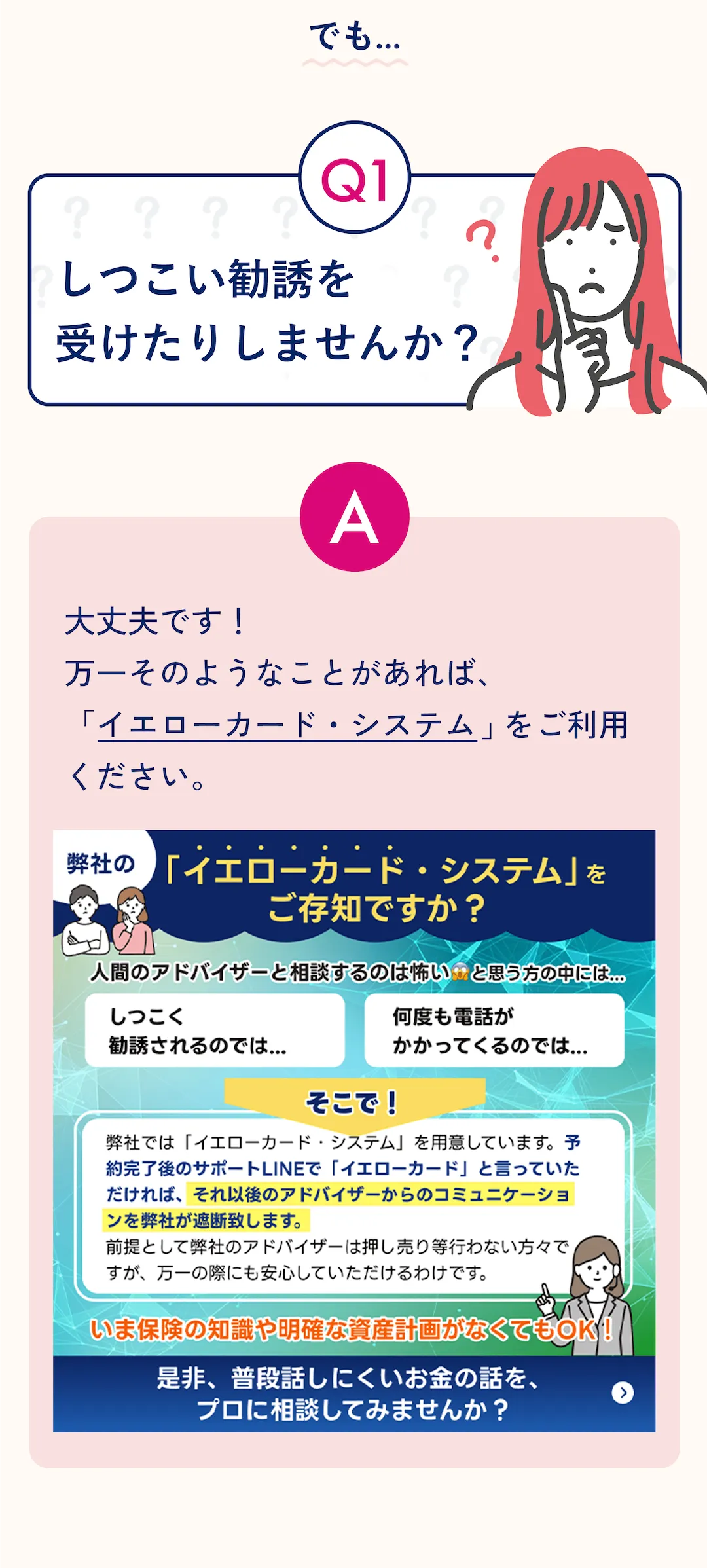

無料オンライン相談で最終チェックを

この記事の設計は“順番と証憑”で結果が変わります。無料のオンラインFP相談なら、退任日・受取順・功績倍率の根拠づけ、法人保険の出口(解約・名義変更)までを一枚の年表に落とし込み、一次情報リンクとともに個別最適化を支援できます。時間や場所の制約がなく、費用もかかりません。中立的な比較・数表化で意思決定を後押しします。次は、想定日付と金額の“たたき台”を一緒に作りましょう。

🎁今なら面談後アンケート回答で

1,500円分全員プレゼント!

関連記事一覧

【2026年2月更新】生命保険 共働き年収1,200万円の必要額|不足額算出と設計3基準

共働き年収1,200万円の不足額を“差額×期間”で見える化。2026年の在職老齢65万円・2028年の遺族厚生年金有期加算・企業型DC6.2万円に対応し、収入保障×定期×終身の3基準で過不足ゼロ設計まで具体化。

【2026年2月更新】生命保険 共働き年収800万円の必要額|不足額3ステップ

共働き年収800万円の必要保障額を“差額×期間”で見える化。遺族年金(子2人は年131万300円)・団信・貯蓄を織り込み、夫500万×妻300万モデルの不足額と収入保障×定期の配分を最新データで解説。

【2026年2月更新】終身保険の買い時|予定利率2.0%判断と額目安

予定利率2.0%の終身保険は買い時か。返戻率・IRR・流動性・税を国債利率と横並びで比較し、家計の保険5%・投資20%の配分で設計。最新のCPI、iDeCo「70歳まで拠出」、保険業法改正の留意点も反映。

【2026年2月更新】個人年金保険 確定申告|e‑Tax入力順と必要書類の正解

2026年版の個人年金保険の確定申告ガイド。e‑Taxの入力順、年金支払証明書の見方、源泉10.21%と25万円基準、対応保険料の扱いを一次情報リンク付きで解説。スマホ申告やPDF追加送信の実務も網羅。

【2026年1月更新】企業型DC6.2万円と生命保険の配分|重複回避

企業型DCの月6.2万円上限とマッチング拠出撤廃に対応し、生命保険の死亡保障を“不足だけ”に絞る重複回避の配分手順を解説。在職老齢年金65万円も反映。

【2026年1月更新】医療保険の始め方|負担増前の判断3基準(個別相談可)

2026年の高額療養費“年上限”導入・外来特例見直しを一次資料で整理。残る費用と収入減を“判断3基準”で見える化し、限度額認定・設計3ステップ・Q&Aまで実践的に案内。