【2025年12月更新】生命保険 共働き50代の必要額|不足額の出し方・設計3基準

課題提起:いま、共働き50代の保障は“減らす/残す”の見極め期

不足額を最短で出す「差額×期間」5ステップ

- 1現在の家計支出を洗い出し、万一後の遺族生活費の目安(在学期は現状の約70%、独立後は約50%)を置く

- 2教育費・葬儀費・予備費など“一時金”を合算し、生活費と区別して整理する

- 3国の給付(遺族年金・勤務先の死亡退職金等)・保有資産・配偶者の就労収入を保守的に見積もる

- 4住宅ローンは 団信 の効きを確認し、残債が消えるなら生活費部分だけを保険でカバーする

- 5必要額(支出合計)−賄える額(給付・資産・収入)=不足額を算出し、保障タイプに配分する

数字の置き方:最新の物価と家計実態を前提に

「団信があるなら、死亡保障はどこまで必要?」

設計3基準:役割・期間・受取を決める

- 役割:生活費の毎月穴埋め/進学や葬祭などの一時金/老後の長期資金

- 期間:子の独立・配偶者の定年・年金開始などの節目まで

- 受取:毎月(年金)か、一括(保険金)か。管理のしやすさと税の違いも考慮

生活費準備型|収入保障保険は“差額だけ×必要年数”

遺族保障型|定期・終身で“一時金”を必要額だけ

老後資金準備型|保険とNISA/iDeCoをどう併用するか

30日で見直す実践アクション

- 1家計フローと現在契約を並べ、固定費を月ベースで可視化する(保険料・住宅・教育・介護予備)

- 2不足額を差額×期間の式で速算し、収入保障(毎月)と定期/終身(一時金)に役割分担する

- 3団信 の効き・遺族年金の受給見通し(子の有無・年齢)・会社の死亡退職金規程を確認する

- 4物価3%前提で将来費用を引き上げ、年1回は見直し(CPIと家計調査の最新値で点検)

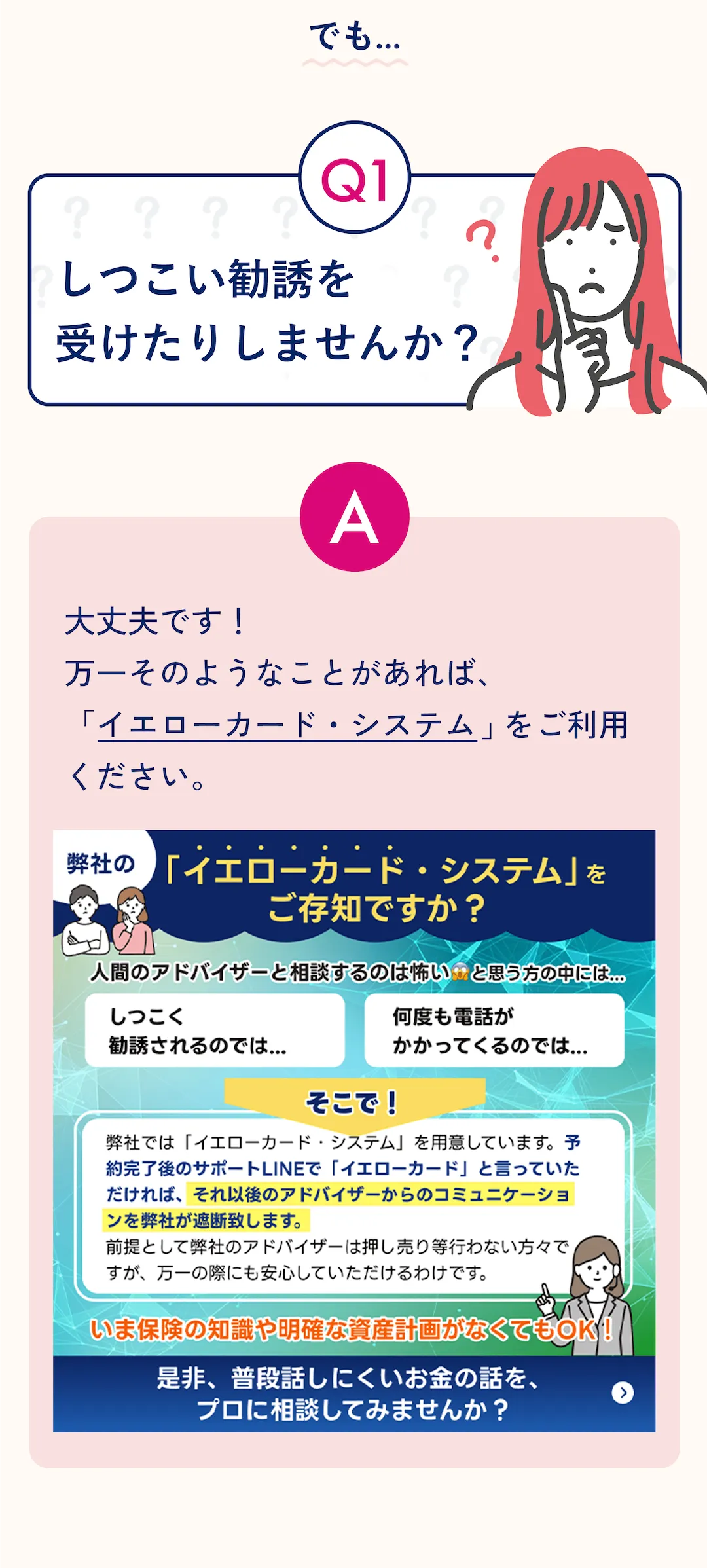

- 5オンラインの無料FP相談で、設計書・診査の段取り・乗り換え順のセカンドオピニオンを受ける

モデル試算① 子在学・持ち家(団信あり)

- 遺族生活費(在学2年):21万円×24=約504万円

- 遺族生活費(在学後~妻60歳・13年):15万円×12×13=約2,340万円

- 教育費残:概算400万円

- 葬祭・手続費等:200万円

- 予備費:100万円 必要合計は約3,584万円。対して、妻の就労収入(年200万円×12年=2,400万円)、貯蓄800万円、会社の死亡退職金等500万円、既契約の死亡保険1,000万円、公的給付(遺族年金は移行期のため保守的に見込む)を合算すると、多くのケースで不足は小さくなります。住宅ローンは団信で消える前提なので、生活費の“差額”中心に収入保障(月15〜20万円×必要年数)を置き、一時金は教育・葬祭の合計に限定するのが現実的です。

モデル試算② 子独立済・夫婦のみの“ミニマム”

モデル試算③ 親介護・支援がある場合の上乗せ

最新トレンドの読み込み:制度・物価・税のアップデート

- 年金制度:子のいない現役世代の配偶者への遺族厚生年金は、原則5年の有期給付化や継続給付・有期給付加算・死亡分割の導入が整理されています。移行期間は長期にわたるため、受給見込みは控えめに((遺族年金制度の見直し 資料))。

- 物価:2025年10月の消費者物価は総合・コアとも前年比3.0%、コアコア3.1%。インフレ下では将来費用の名目額を引き上げ、年1回の再試算を((消費者物価指数 2025年10月分))。

- 税・積立枠:企業型DC・iDeCoの上限引上げ・加入年齢拡大が進む見込み。夫婦の税・社保最適化と合わせて、拠出の配分を見直す好機です((令和7年度 税制改正の概要(厚労省)))。

- 医療費の線引き:入院食事代は1食510円に。高額療養費の対象外費用の理解を深め、医療・就業不能保障の役割分担を見直す((入院時の食費の基準の見直し))。

「遺族年金はどのくらい見込めばいい?」

実務:契約の棚卸し・減額・払済・診査の段取り

- 既契約の金額・期間・受取形態、特約の有無を一覧化

- 不要部分は減額・払済で“保険料ゼロ化”を検討(解約は最後)

- 乗り換えは“新契約の成立→旧契約見直し”の順で、空白ゼロに

- 診査はeKYCやオンライン申込が主流。健康体割引や非喫煙者区分の有無、告知の正確さで保険料が変わります

よくある誤解Q&A(遺族年金・団信・控除)

まとめ:重要ポイント

- 1不足額は“差額×期間”で数値化し、収入保障(毎月)と定期/終身(一時金)で役割分担する

- 2物価3%時代は名目額を引き上げ、家計調査・CPIの最新値で年1回リセットする

- 3遺族年金は移行期。受給を過小に見積もり、縮小余地を残した設計が安全

- 4団信はローンを消すだけ。生活費・教育費・葬祭費は保険で“差額”を埋める

- 5保険で守り、NISA・iDeCo・企業型DCで増やす“分業”で50代後半の資金計画を強化する

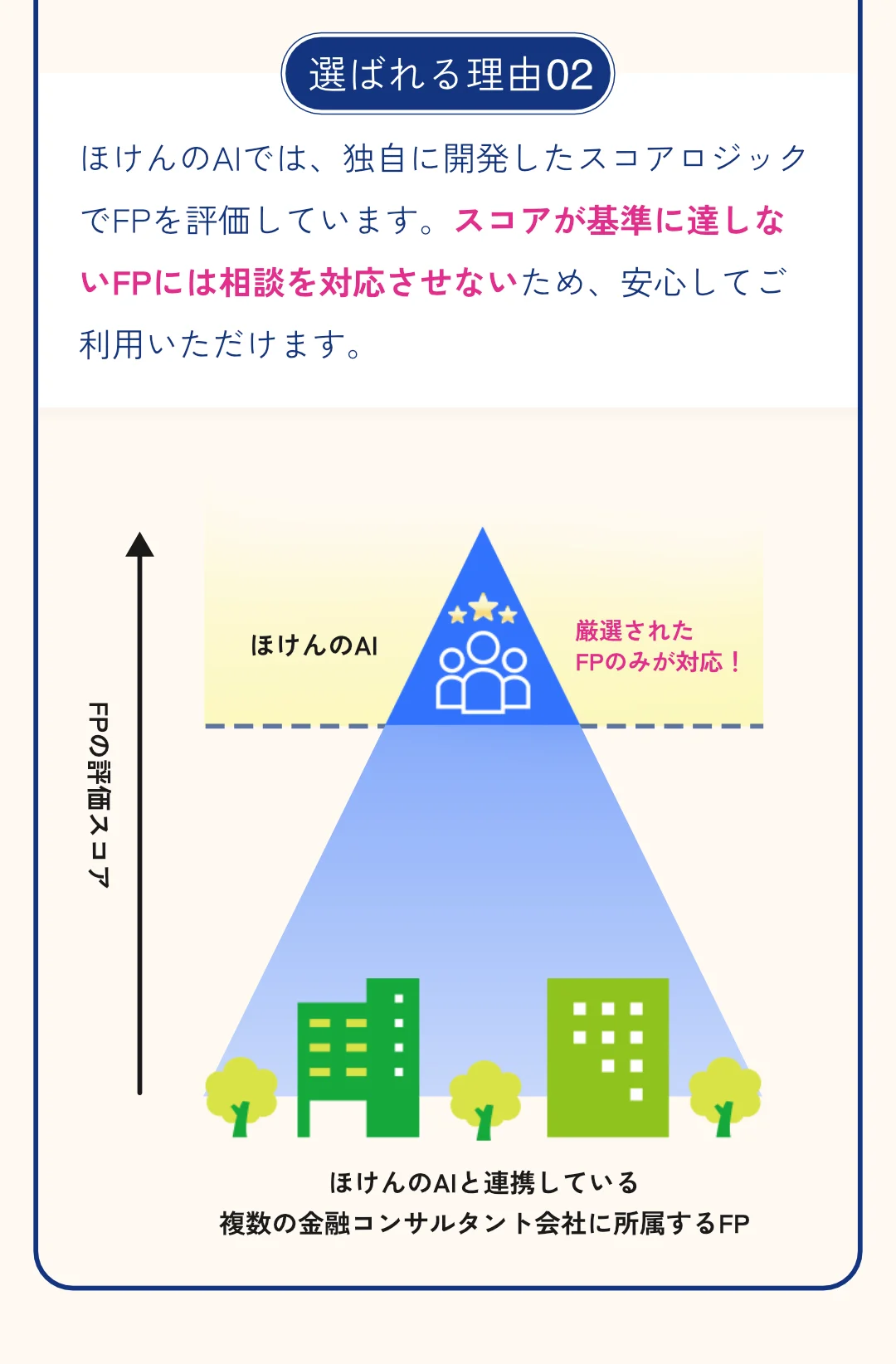

まずは無料オンラインFP相談で不足額を“数字”に

🎁今なら面談後アンケート回答で

1,500円分全員プレゼント!

関連記事一覧

【2025年12月更新】遺族厚生年金 男性遺族5年有期の備え|継続給付と収入保障

2028年の遺族厚生年金は子なし現役配偶者に原則5年有期へ。有期加算で約1.3倍、継続給付の所得目安、死亡分割・子の加算の最新点を公的リンクで確認し、差額×期間で不足額を試算。収入保障とiDeCo・新NISAで“谷”を埋める実践策も提示。

【2025年12月更新】生命保険 共働き20代の必要額|不足額の出し方と年収別目安

共働き20代の必要保障額は“差額×期間”。子なし・子あり・ペアローン別に不足額を具体試算し、公的年金の見直しとCPI3.0%に対応。実践3ステップと無料相談の導線も紹介。

【2025年12月更新】生命保険 配偶者手当廃止対応|不足額の見える化

配偶者手当廃止で手取り減に備える実践ガイド。不足額は差額×期間で可視化し、収入保障×定期の二段構えと共働きの就労・新NISA/iDeCo配分まで一気に設計。2025税制と2028遺族年金改正を反映。

【2025年12月更新】生命保険 共働き30代夫の必要額|不足額の出し方と設計3基準

共働き30代夫の死亡保障を“差額×期間”で最短算出。生活費・教育費・住居費の3基準、遺族厚生年金5年有期化と継続給付、CPI3.0%の物価前提を一次情報リンク付きで反映し、収入保障×定期の二段構えで設計します。

【2025年12月更新】生命保険 共働き60代の必要額|不足額の出し方と見直し3基準

60代共働きの死亡保障は“差額×期間”で最短算出。CPI3.0%、遺族厚生年金5年有期(2028)、入院食事510円・介護室料相当額260円/日の最新基準で不足額を試算し、収入保障×定期×終身の配分と3ステップを提示。

【2025年12月更新】生命保険 共働き40代の必要額|不足額3ステップ(個別相談可)

共働き40代の不足額を“差額×期間”で最短算出。遺族厚生年金5年有期や子の加算増額、団信・ペアローンの違いを一次情報リンク付きで整理し、収入保障+定期+終身の現実的設計と相談手順を提示。